Ceci est un article écrit en collaboration commerciale avec f(x) protocol.

f(x) Protocol représente une nouvelle approche dans le domaine de la création de stablecoins décentralisée. Il est conçu pour offrir une alternative innovante et créative aux modèles traditionnels. Cette plateforme permet aux utilisateurs de créer des stablecoins tels que le fxUSD et le btcUSD, par exemple, adossés à des crypto monnaies volatiles. Mais, la volatilité de ces dernières, est transférée sur des jetons à effet de levier sans liquidation ! Ce système facilite donc le mint et le redeem de stablecoins en dollar, tout en proposant un produit beaucoup plus volatil, mais potentiellement rentable.

f(x) Protocol apporte une solution pour les utilisateurs cherchant de la stabilité dans l’écosystème crypto mais aussi pour les traders qui souhaitant se protéger des liquidations. En intégrant diverse mécanismes de levier et d’options, le protocole permet de stabiliser la valeur des actifs. Mais, il propose également des rendements pour les investisseurs. De plus, en s’appuyant sur la blockchaine, f(x) Protocol favorise la transparence et la traçabilité des transactions, principales innovations de la DeFi.

Architecture technique

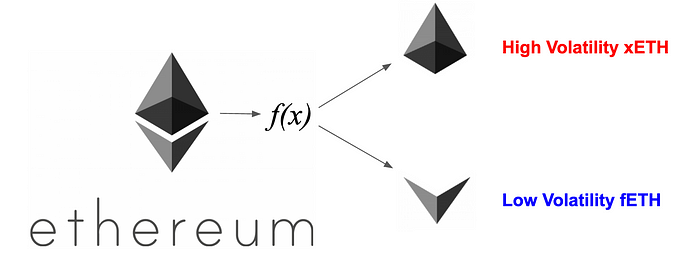

Le f(x) Protocol fonctionne en fractionnant l’Ether (ETH) par exemple, en deux actifs dérivés : un stablecoin, et un contrat perpétuel long à effet de levier.

Le fxUSD, par exemple, n’est pas un stablecoin traditionnel.

Pour conserver sa stabilité, le protocole déploie le xstETH, qui agit comme une position longue d’ETH à effet de levier sans coût de financement, absorbant ainsi la volatilité des mouvements des prix de l’ETH.

Les actifs stables émis par f(x) Protocol sont donc entièrement garantis par une cryptomonnaie volatile. Le niveau de levier du token volatile varie en fonction du nombre de stablecoins en circulation. Plus il y a de stablecoin, plus il y a de volatilité à absorber. C’est donc le protocole qui supporte le risque de liquidation et non l’utilisateur. Chaque stablecoin dispose de son propre mécanisme d’émission, et de répartition. Mais, ils sont tous sans coûts de financement ni risque de liquidation.

Mécanismes de consensus et sécurité

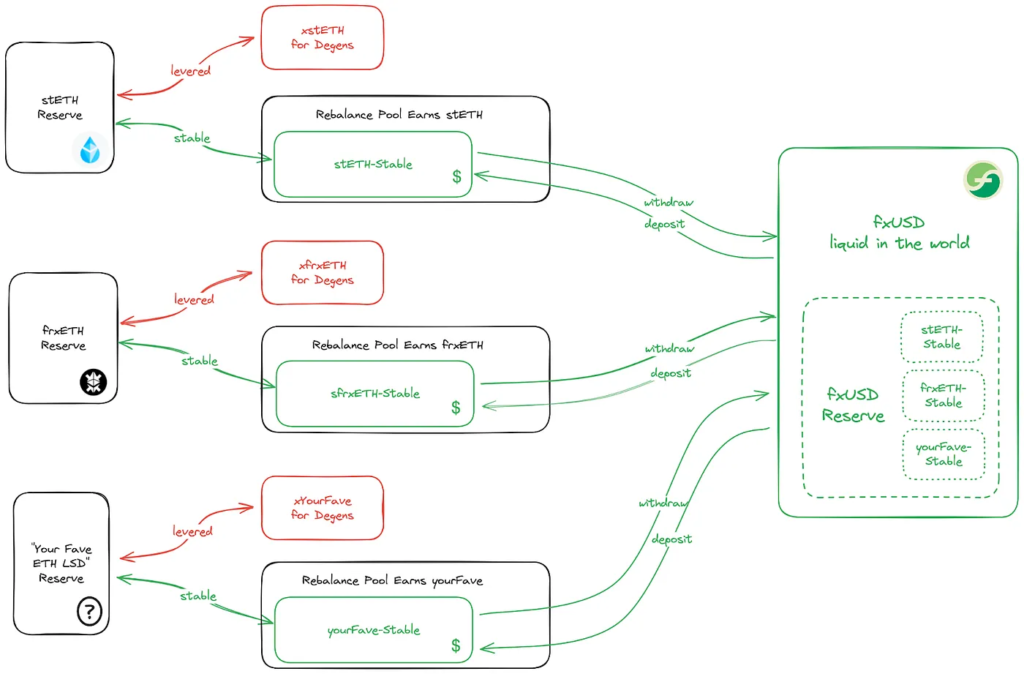

Le protocole est soutenu par plusieurs crypto monnaies placées en réserve, comme le stETH, le CVX ou le WBTC.

De plus, le protocole dispose d’un mécanisme d’urgence automatique intégré, protégeant les détenteurs de fETH et de xETH en cas de dépeg du stETH par rapport à l’ETH.

Si le prix du stETH diverge de plus de 1 % par rapport au prix de l’ETH, la création de monnaie est arrêtée. Et, les rachats utilisent le prix le plus élevé des deux (stETH, ETH) pour le fETH et le prix le plus bas pour le xETH.

Utilisation des smart contracts

Les smart contracts jouent un rôle essentiel dans le fonctionnement du f(x) Protocol. Ils permettent la création et la gestion des actifs dérivés, ainsi que les mécanismes de rééquilibrage automatique

Le pool de rééquilibrage est une réserve de valeur pour les stablecoin du protocole et qui génère des rendements élevés notamment en stETH

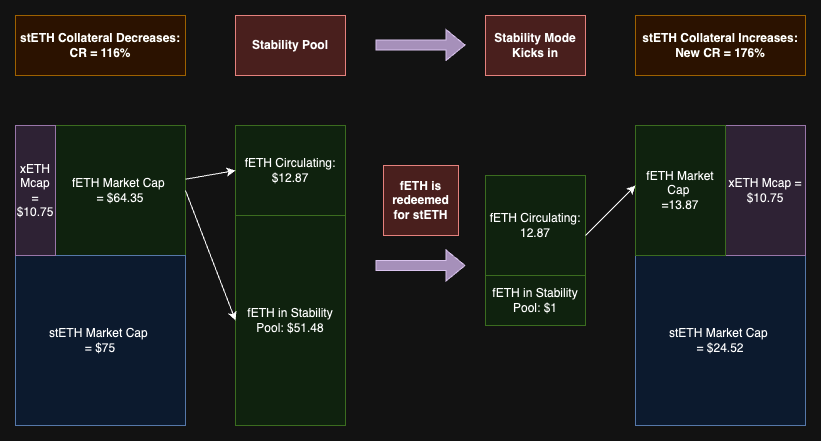

Si la quantité de stablecoin émit devient trop élevée par rapport au jeton à effet de levier, le risque que le token à effet de levier atteigne zero en cas de volatilité est trop important. Afin de réduire ce risque, la stability pool redeem automatiquement la quantité nécessaire de stable pour ramener le système à l’équilibre. Pour l’utilisateur, cela revient à acheter le «dip». Pour que cet événement se produise, il faut un événement volatilité majeur. À l’heure actuelle, ce n’est jamais arrivé.

En somme, le f(x) Protocol propose une architecture innovante basée sur la fractionalisation de l’ETH, des mécanismes de sécurité avancés, et l’utilisation de smart contracts pour automatiser les processus clés. Cependant, il est important de noter que le projet est encore jeune et présente certains risques, comme le risque de flash crash de l’ETH ou un dépeg prolongé du stETH.

Les différents Stablecoins de F(x) protocol.

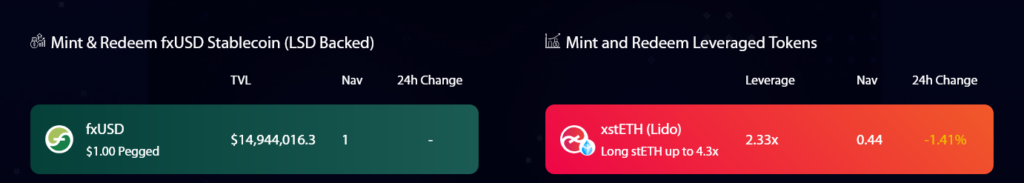

Le fxUSD

fxUSD ne ressemble à aucune autre stablecoin. En effet, c’est le premier stablecoin vraiment décentralisé avec une architecture capable de concurrencer les stablecoins centralisés. L’association du soutien des réserves du protocole et des rendements de swaps sans glissement le rend très innovant. Sa conception économique intelligente augmente mécaniquement la liquidité comme il est un produit dérivé d’un jeton de Liquid staking dérivative.

Le rUSD

Le rUSD fonctionne comme le fxUSD. Mais il repose sur des réserves de Liquid restaking tokens et non sur des réserves de Liquid staking dérivative. De plus, ce pool permet de toucher des point pour un airdrop de EigenLayer sans être exposé à ETH. En étant sur un stablecoin et non une crypto volatile, les utilisateurs qui jouant le airdrop bénéficient d’une meilleure efficacité du capital.

Le cvxUSD

cvxUSD est un stablecoin basé sur CVX. Il permet de toucher le rendement natif du jalonement de CVX sur Convex Finance, sans être exposé au CVX. De plus, Les utilisateurs peuvent mettre cvxUSD dans une pools de stabilité sur convex pour gagner du rendement supplémentaire.

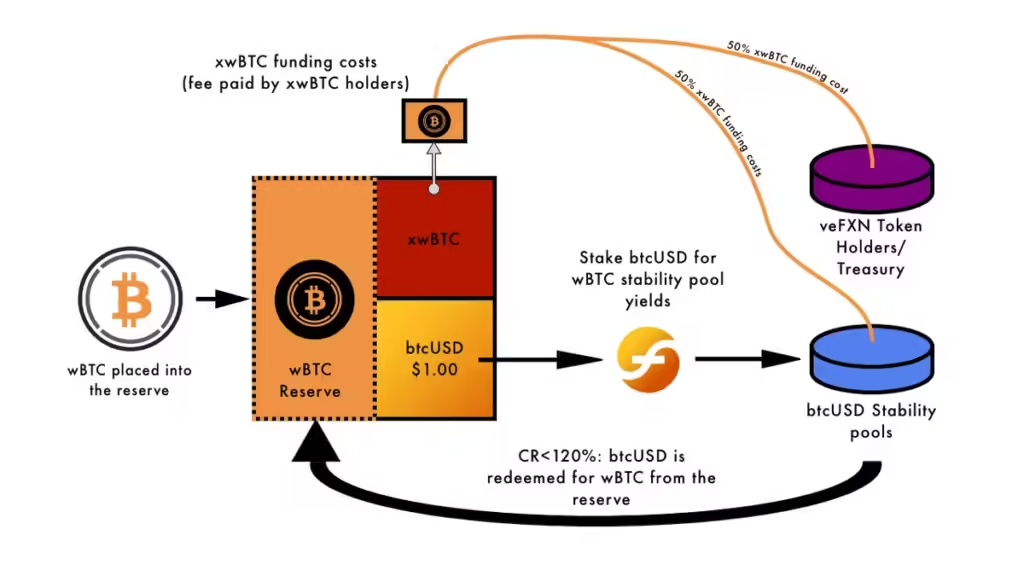

Le btcUSD

Le btcUSD permet de toucher un rendement du fait d’un paiement de frais des détenteurs de xWBTC. Lorsqu’il est placé dans une pool de stabilité sur convex, il offre un rendement supplémentaire.

Le fETH premier produit de f(x) protocol

Le jeton fETH est un stablecoin, à faible volatilité, natif d’Ethereum. Il est complètement détaché des monnaies fiats, et donc protégé des méfaits des institutions étatiques.

Pourtant, le fETH n’est pas vraiment un stablecoin. En réalité, il perçoit ou encaisse 10 % de la valeur de l’ETH à mesure que celui-ci augmente ou diminue. De cette façon, il est ancré à l’économie d’Ethereum plutôt qu’à l’économie américaine. Si les utilisateurs pensent que l’USD se dévaluera dans le temps par rapport à l’ETH, ils voudront probablement garder fETH au lieu d’un USD stable.

Cas d’utilisation spécifiques du Fx Protocole

Le f(x) Protocol est utilisé dans divers contextes, notamment pour la création de stablecoins et d’actifs dérivés. Par exemple, fxUSD permet aux utilisateurs de bénéficier d’une volatilité nulle tout en capturant les récompenses de staking ETH de manière amplifiée. Cet usage est très utile pour les investisseurs qui veulent éviter les fluctuations extrêmes de prix. De même, la partie volatile offre un moyen d’accéder à des positions longues avec effet de levier sans liquidation, ce qui attire les traders souhaitant maximiser leurs rendements. Ces fonctionnalités rendent f(x) Protocol pertinent pour les utilisateurs de DeFi.

Comparaison avec d’autres protocoles similaires

Comparé à d’autres protocoles comme MakerDAO, f(x) Protocol se distingue par son approche unique de la volatilité. Lorsque MakerDAO repose sur un système de forte surcollatéralisation, qui limite la scalabilité du modèle. f(x) Protocol ne nécessite pas de surcollatéralisation excessive, cette structure permet une scalabilité plus efficace et une meilleure efficience du capital. De plus, f(x) Protocol évite les risques associés aux stablecoins traditionnels en intégrant des mécanismes de sécurité avancés. Ainsi, il offre une alternative attrayante pour ceux qui recherchent des solutions innovantes dans l’écosystème.

La liquidité des stablecoins sur f(x) protocol peut être favorisé par la forte demande de positions à effet de levier. En comparaisons, la demande naturelle pour les CDP traditionnel est plus faible. Elle nécessite des mécanismes d’incentive qui créant des risques de dépendance extérieure (MakerDAO est fortement exposé aux bons du trésor américain.)

Le jeton de la plateforme FXN

À quoi sert le token $FXN ?

Le token $FXN joue un rôle central dans l’écosystème du f(x) Protocol. Il est utilisé pour la gouvernance, permettant aux détenteurs de voter sur des décisions importantes concernant le développement du protocole. De plus, $FXN est essentiel pour le farming et l’obtention de récompenses supplémentaire via le mécanisme des vetokens. Les utilisateurs peuvent staker leurs tokens pour recevoir des rendements supplémentaires, notamment via le protocole Convex finance. Ce mécanisme encourage l’engagement à long terme et renforce la communauté autour du protocole.

Comment acheter la crypto FXN ?

Pour acheter le token $FXN, les utilisateurs peuvent se rendre sur des plateformes d’échange décentralisées comme Curve ou des agrégateurs de DEX comme LlamaSwap ou 1inch qui supportent le trading de ce jeton. Il suffit de connecter un portefeuille compatible, comme MetaMask, et d’échanger des cryptomonnaies comme ETH contre des $FXN. Il est également possible d’acheter $FXN directement via des plateformes centralisées qui listent ce jeton. Avant d’effectuer un achat, il est recommandé de vérifier les frais de transaction et les conditions spécifiques à chaque plateforme.

Si vous souhaitez soutenir mon travail, voici un lien referral pour accéder au protocole.

De simple lecteur en 2018 à rédacteur, j’utilise l’écriture, pour partager mes connaissances à travers mes articles sur Blokulture. Mon souhait est d’informer sur l’univers de la blockchain, des cryptomonnaies, des NFT et de la DeFi. Persuadée que Bitcoin est une révolution, j’entends participer à la vulgarisation de l’écosystème crypto.